今日热搜:买大还是买小?10幅图看懂A股风格

本文原标题:买大还是买小?10幅图看懂A股风格,由中国经济网叶景2022年09月14日09:01分发布,一起来看看。

回顾历史,A股素来存在大小盘风格切换的特征,小盘占优的持续时间长短不一。那么,在风格切换的过程有哪些“标尺”可以用来比对?

面对沉寂较久的大盘和势如破竹但近期陷入调整的小盘,您是买大还是买小?下面10幅图或给您一些启示。

(一)A股历史大小盘风格的回顾

A股大小盘风格切换的周期,并没有一个明确的期限,但“树不会长到天上”是一条评判的经验。无论是大盘股还是小盘股,当某一风格被挖掘的较为充分时,配置的天平必然向另一方倾斜。

01

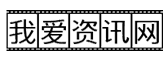

A股市场素来存在大小盘风格切换,时间周期3-5年不等:从A股历史来看,3-5年会进行一次风格切换。具体而言:2005年以来大概有三次较为明显风格切换时段:

1)2009年1月-2011年2月,小盘占优,随后市场步入震荡期,没有明显的风格偏好;

2)2013年2月-2015年末小盘风格领先(中间小盘短暂修整),2016年初-2021年2月,大盘风格占优;

3)2021年2月开始,小盘再次占优,但进入2022年,在疫情再次冲击下,小盘占优趋势被打断。

(二)大小盘切换的“三把标尺”

从历史经验看,有三把大小盘风格的刻度尺参考:经济周期、货币政策周期、产业周期。

02

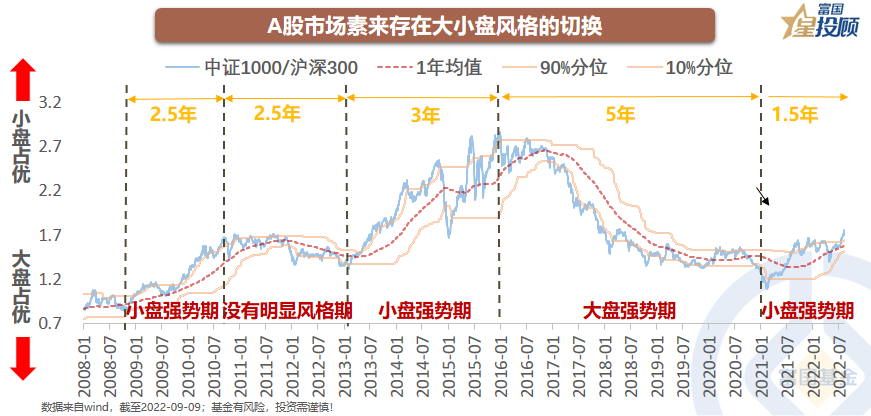

经济周期——风格占优的底层逻辑在于相对业绩优势:市场的选择很直接简单,谁业绩优势大就选择谁。从更底层的逻辑来看,当宏观上经济从衰退到复苏时,微观上小盘股的业绩将从极差转为修复,基数效应下,业绩展现出高弹性。估值也从极差时的“杀估值”到业绩修复时的“估值修复”。典型如2021年2月后,宏观经济处于修复期,小盘股业绩迎来高速的修复,相对于大盘股,小盘股更为占优。

03

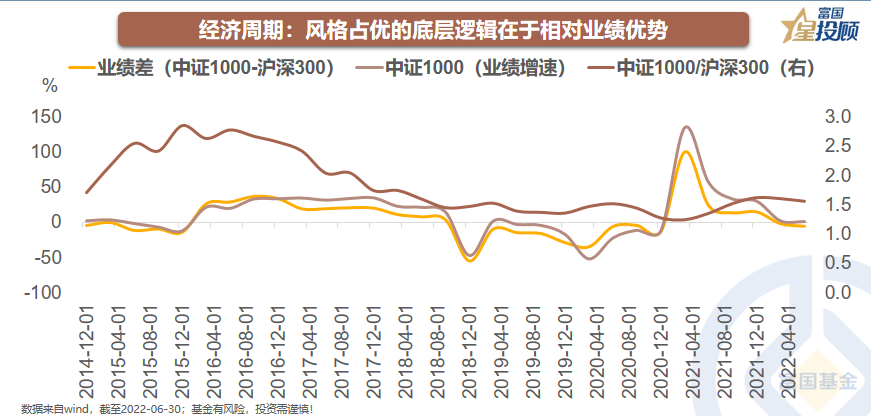

货币政策周期——信用利差是更好的参考指标:直觉上,利率较低的时候,利好中小盘,利率较高的时候,利好大盘,但单纯的利率高低不能有效解释市场的大小盘风格变化。而信用利差能反映市场对违约风险担忧和企业融资可得性,信用利差收窄代表了市场整体的流动性宽裕,同时市场风险偏好被提振。典型如2013年,信用利差的收窄利好中小企业融资;又如2017年以后,随着金融严监管,信用利差不断走阔。

04

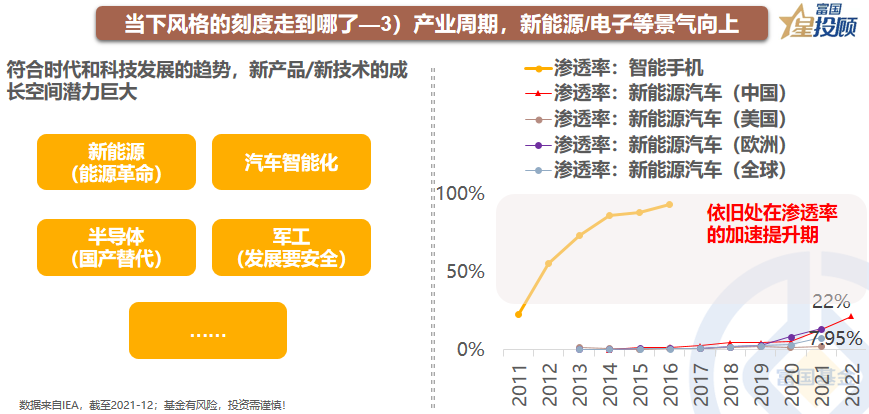

产业周期——市占率和渗透率交替占优影响大小盘风格:一个行业从低渗透率初期的高成长迈向高市占率的稳定状态过程中,也伴随着小盘股和大盘股交替占优的行情。其中“市占率提升”逻辑支持大盘股占优,而“渗透率提升”逻辑支持小盘股占优。一个典型的例子是2013-2015年互联网渗透率上升下的“中小创”和“互联网+”行情,以及2022年4月以来新能源产业链上小盘股占优行情。另一个例子是2017年“供给侧改革”和2020年疫情冲击背景下,“剩者为王”的“龙头股行情”和“茅指数行情”。

05

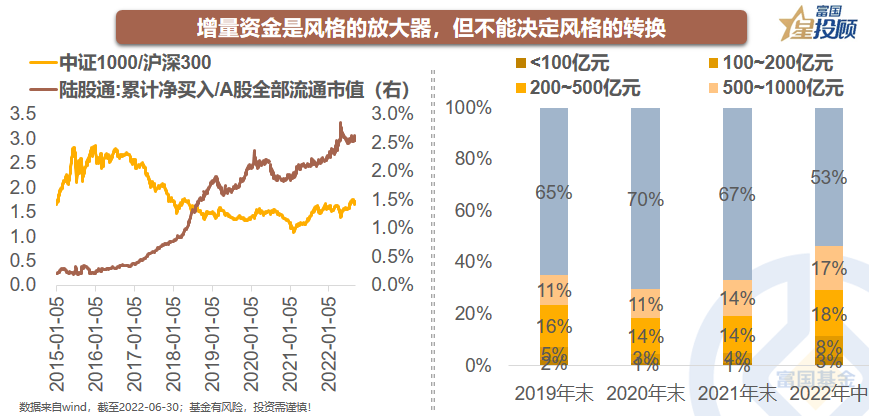

增量资金是风格的放大器:从已有数据看,外资相对偏好大盘股(大盘股的资金容量相对较大叠加抵抗风险的能力比较强),2016年开始大幅流入的外资助推了2016年-2020年底浩浩荡荡大盘股行情。但对比2022年中和2019年底的数据,外资也进行了一定的市值下沉,200亿元以下持仓占比从7%上升至11%。行情和资金有时或也是种相互选择的关系。

(三)对比3把标尺,当下风格的刻度走到哪了?

短期风格或难以捉摸,当前是处在3300点以下的A股,沪深300和中证1000的估值都处在历史底部区域,长期视角下,或许不用那么纠结!选择哪个或许都不会太差。

06

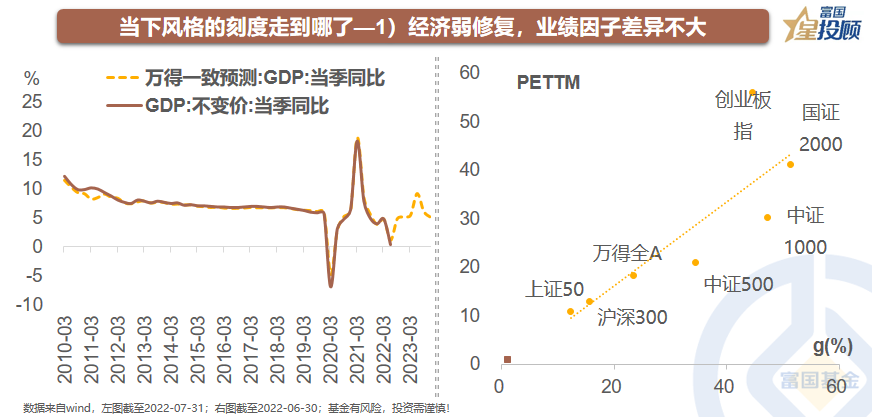

经济弱修复,业绩因子差异不大:从经济周期层面来看,当下属于“弱修复”阶段,大盘股和小盘股的业绩差异性不是很大。叠加考虑估值和业绩后的性价比,大盘和小盘都没有明显的相对优势。

07

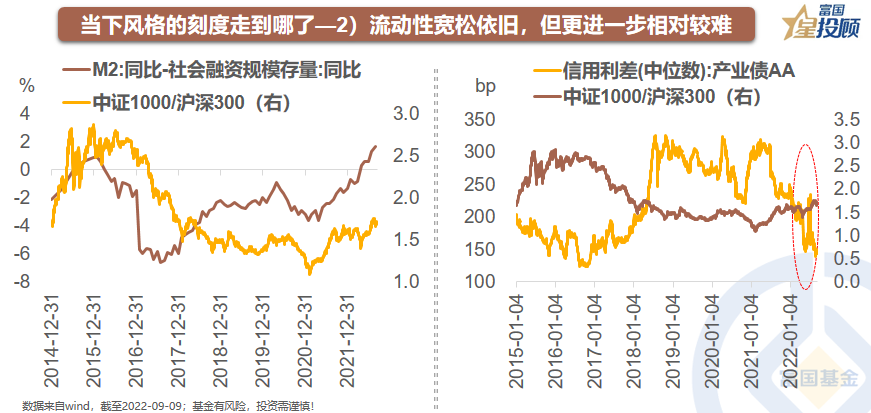

流动性宽松依旧,但更进一步相对较难:当前资金面十分宽松,剩余流动性基本达到极值,但进一步宽松的能力(需要兼顾人民币汇率)和意愿相对较小。信用利差也下行至历史较低位置,但如果后续风险偏好得到提振(关键仍在于政策效果和后续的政策动向),信用利差进一步下行,小盘有望接力而行。只是,当下风险偏好提振同样有望带动大盘股走强。

08

符合时代的新兴成长产业周期向上:当前经济正在经历科技推动的高质量转型,能源转型下的新能源产业、汽车智能化、国产替代逻辑下的半导体等行业周期向上,产品和技术的迭代带来的空间潜力巨大,渗透率逻辑占优下新兴小盘成长的业绩和投资潜力值得期待。

09

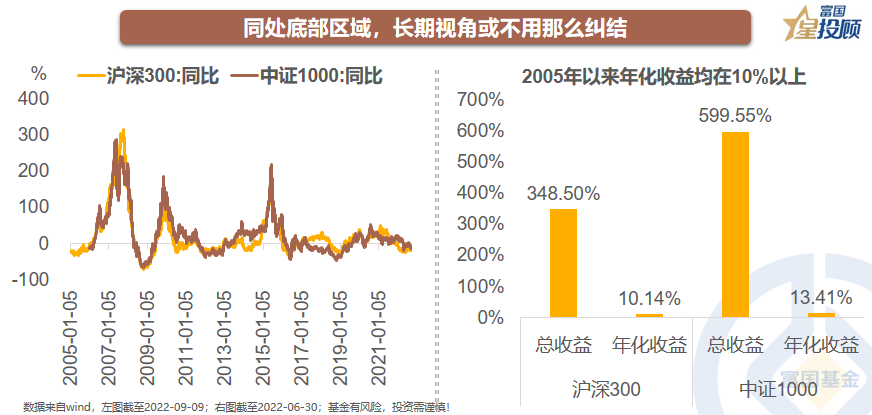

同处底部区域,长期视角或不用那么纠结:无论是大盘风格代表沪深300还是小盘风格代表中证1000,2005-2022年中,两者的年化收益均在10%以上。过程中,两者都有各自的高光时刻。更何况,当前是处在3300点以下的A股,沪深300和中证1000的估值都处在历史底部区域,长期视角下,选择哪个或许都不会太差。

10

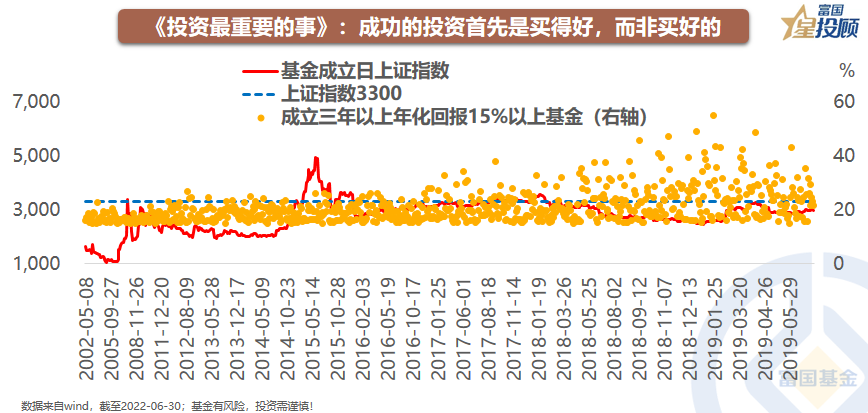

《投资最重要的事》:成功的投资首先是买得好,而非买好的:短期风格或难以捉摸,在长期的时间维度下,两者都应该多些信心!在2019-07-01之前成立的5061只基金(证监会主代码口径)中,成立以来年化回报高于15%的共有783只,其中约88%的基金成立于上证指数3300点以下。正如《投资最重要的事》霍华德马克斯所言:成功的投资首先是买得好,而非买好的。

本文介绍到此就结束。